オルカンと言えばもっぱら三菱UFJアセットマネジメントのeMAXIS Slim 全世界株式(オール・カントリー)のことを指します。

このオルカンはこれ一本を買っておけば文字通り全世界の株式に投資ができるため、

長期投資の最適解として多くの方が購入・保有している大人気投資信託です。

その中身は各国の規模に応じて三菱UFJアセットマネジメントにて決定した割合で運用されていきますが、

長期投資における大事なリバランスは何か個人で実施が必要なのか疑問に思う人もいるかもしれませんね。

今回はオルカン保有中にリバランスが必要なケースと不要なケースを解説します。

【PR】スキマ時間で収入の柱を作る投資講座

★スマホ&倍速で視聴可能!

>>バフェッサ無料投資講座で学ぶ

無料講座に登録しても、有料会員の登録は別にあるので安心して気軽に動画を受け取ってね!

倍速で視聴可能です!

オルカンの比率はオルカン自身で調整される

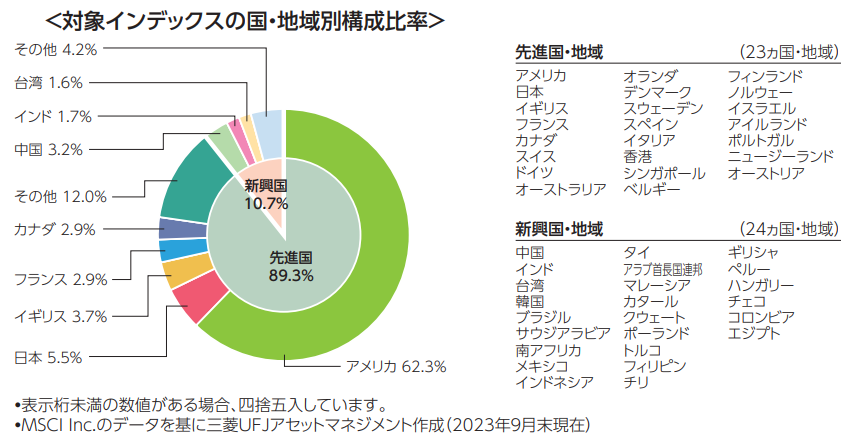

引用:三菱UFJアセットマネジメント eMAXIS Slim 全世界株式(オール・カントリー) 交付目論見書(2024年1月19日版)

オルカン内部の国構成比率はそもそもオルカン内部で調整されます。

しかしいつまでも同じ比率という訳ではなく世界情勢に応じて比率の調整が入ります。

世界情勢に応じて、比率を整える

個人からすると世界情勢に応じてオルカンが勝手に調整してくれます。

逆を言うと個人でオルカン内部の比率をどうこうすることはできないのですね。

2024年1月時点では米国比率が6割を超えていますが、

これがもし新興国のどこかが隆起し米国を凌駕することになれば、それに合わせてその新興国の割合が増えると考えられます。

ここが長期投資に適していると言われる部分で、

とりあえずオルカンを持っていれば将来世界情勢が変化しても勝手に追従してくれるため、

個人が手を加えることなく安心して長期保有ができると言われています。

しかしオルカンを持っている全ての人がリバランスが不要とは言えないのです。

オルカンでリバランスが必要な場合

現在のオルカンの比率を守りたい

もしあなたが現時点のオルカンの国別構成比率を将来にわたって保持したいと考えているのであれば、

勝手に変わるオルカン内部の比率に応じて少なくなった部分は購入してリバランスしなければなりません。

(アセット一部分だけの売却はできないので購入でのみリバランス)

単に現時点の比率を見てこれでいきたいと思っただけであれば、比率を守ると判断している可能性があります。

ただもしかすると何も考えずにとりあえずオルカンを買おうと思っただけかもしれませんね。

もし現時点の比率に固定して運用したいと考えるのであればオルカンはあなたに適していませんので、

米国、新興国、先進国、日本などの商品を個別に購入してアセットアロケーションを組んでおく必要があります。

でもそんなことを望んではいないのではないでしょうか。

よってこのケースは稀であると考えられます。

現金比率を決めている

もしあなたがオルカンの他に、ある一定の現金を保有することで資産トータルのリスク調整を行っている

とするならリバランスが必要なケースがあります。

例えばオルカン:現金を常に50:50で保有しようと決めている場合は、

オルカンの比率が積立や値上がりで増えていくと

どこかのタイミングで50:50に戻るようにリバランスをする必要があります。

当然ながら現金は増えていきませんので、

(預金なら0.000いくつばかりの利子が付きますが)

オルカンが増えていくと当初決めたリスク度合いが増えてしまうからです。

逆にオルカンが大きく値下がりした場合は現金から追加投資してオルカンの比率を50まで引き上げる必要があります。

何もしなければ自分が取れないリスクが大きいまま放置、またはそのまま拡大してしまったり、

値下がり後に追加投資しないことで機会損失となる可能性があります。

このようにオルカン内部のリバランスはされますが、

資産トータルで見たリバランスは個人で行う必要があるので注意が必要です。

恐らくこのケースが多いはず

あの有名なリベ大でも推奨している投資手法ですから採用する人が多いでしょう。

リバランスは投資商品だけで行うものではなく現金も含めた資産トータルで考える必要があるというのは頭から抜けがちです。

注意しましょう。

しかしながら私はオルカンと現金の比率を決めて保有し続けることは危険だと考えています。

どこかで無理が生じます。

その理由は以下の過去記事で解説していますので是非閲覧ください。

オルカンでリバランスが不要な場合

オルカン一本で運用し現金比率も決めない

未来永劫オルカン一本で運用し続けると決めているかつ、現金比率も決めない方はリバランスが不要です。

この方は真の意味でオルカンに毎月積立してほったらかしで問題ないでしょう。

国別構成比率はオルカンで勝手に決めてくれるからこのままでいい。

現金はできるだけオルカンに投資する。

という方は投資商品一つを管理すればよいし、積立は証券会社の積立設定をするだけでよいし、現金の比率も気にしなくて良いです。

しかしオルカンは株式100%のハイリスク・ハイリターンの商品です。

相場によっては大きく値下がりし何年間もその状態が続くことがあるでしょう。

それを考慮して、またはそれを経験して初めてリスクを取りすぎだと思うのであれば、

オルカンとは別に債券などのローリスク・ローリターンな商品も織り交ぜてリスクを抑えてあげることが必要です。

そうなった場合オルカンとのリバランスが必要になります。

年齢によってオルカンだけではNGも

最後に余談ですが関連する話として、

オルカンは株式100%でありハイリスク商品であるため、

将来にわたって資産がほぼオルカン一本という状態は現実的ではありません。

理由は年齢が上がるほどに取れるリスクが少なくなっていくためです。

例えば老後の60歳で大暴落にあった場合オルカンが-50%以下に下落する可能性があるので、

老後資金が足りないという危機に陥る場合もあります。

年金以外に収入がない場合は追加投資して今後の回復を早めることもできませんし、

そもそも回復まで待てる年齢的余裕も少なくなっています。

それをできるだけ緩和するためには事前に株式だけであったアセットアロケーションを、

債券などのローリスク資産に分配しなおしたり現金化しておくリアロケーションが必要です。

リアロケーションとは、「資産配分そのものをまったく別の配分に変えること」

債券を保有しておけば暴落時の下落幅を緩和してくれますし、暴落後の回復を早めてくれる効果が期待できます。

現金化しておけば回復までを凌ぐための生活費を確保できます。

年齢が比較的低い内は株式だけで問題ない場合もありますが、

人生を長い目で見るといつまでもそのままで良いと言わけではないということは頭に入れておいた方が良いでしょう。

ただこのような年齢に応じて投資商品を変えていくというのも「本当にそんなことが出来るのか」と疑問に思うところがあります。

もし私の考えが気になる方は以下記事を見たうえで、最初からリスクを抑えた投資としてオルカン以外にローリスク資産も取り入れたアセットアロケーションにする判断をしても良いかと思います。

私のアセットアロケーション(参考)↓↓