2024年からスタートした新NISAがゆうこりんこと小倉優子氏の「裏がある」発言などなど様々な見解でいい意味でも悪い意味でも沸いている状況ですが、

Yahooニュース:33年ぶり株高に水差す“NISA陰謀論” 岸田首相は有価証券保有ゼロ、小倉優子は「裏がある」発言

様々なメディアでコメンテーターとしても活躍中の経済アナリストである森永卓郎氏からも新NISAについて良くないコメントが記載されている記事を見かけましたので取り上げたいと思います。

正直このような発言の影響力のある方が国民を惑わすような発言をされてしまうことに危険を感じています。

【PR】スキマ時間で収入の柱を作る投資講座

★スマホ&倍速で視聴可能!

>>バフェッサ無料投資講座で学ぶ

無料講座に登録しても、有料会員の登録は別にあるので安心して気軽に動画を受け取ってね!

倍速で視聴可能です!

発言の内容

私の見かけた記事はこちらになります。

週刊エコノミストOnline:インタビュー「少なくとも今、新NISAは絶対にやってはいけない」経済アナリスト・森永卓郎氏

発言の内容はタイトルにあるように「少なくとも今、新NISAは絶対にやってはいけない」というこれから投資を始める方にとってはどちらかと言うとネガティブなものです。

根拠として要約すると、

現在の株価はとてつもないバブルの状態であり、弾ければ大損をする。

投資をやるなら利回りの上がっている債券だが、債券そのものは新NISAの対象ではない。

ギャンブルとしてやるならまだしも老後資金や生活費に回すお金でやってはいけない。

相場が下落した後なら新NISAに参入してよい。

資産形成なら高いときにやらずに安いときにやれ、と言うことですね。

同氏は今回に限らず度々このような発言をします。

いやはや突っ込みどころ満載です。

発言の突っ込みどころ

現在の株価がバブルかは結果論

まずは現在の株価がバブルだと決めつけているところです。

確かに株価というのはその企業の現在の価値を表しているものではなく将来の業績向上を期待して付けられるという側面もあることから、

行き過ぎた期待は実態を伴わない過剰な値が付けられることになる可能性があります。

それが裏切られたときに株価が大暴落しバブルが弾けたと表現されるわけです。

しかしそれは結果論に過ぎません。

バブルであったかどうかは弾けてから分かるものなのです。

例えば現在米国株式はAIの発展によりITテクノロジ系やそれを支える半導体系の企業への投資が大きくなっています。

しかしながらAI自体は発展してきているものの、AIが企業の業績をドラスティックに引き上げるほどのビジネスを構成できているかと言われると疑問です(記事執筆時点では)。

つまりは現在のそのような企業の株価は将来のAIビジネスの成功への期待を織り込んでおり、実態の伴わない株価となっている可能性があります。

記事ではGAFAMが実力以上の株価を付けていると表現していますね。

しかし当然ながらAIビジネスへの期待へ多くの資金が投じられるということは、逆を考えるとAIビジネスの発展を支えるような資金援助をしているようなもので、

AIビジネスが成功するための可能性を引き上げていることにもなります。

資金が集まれば企業はより思い切った挑戦をし易くなりますし、開発への人材や時間をより多く割くことで成功時期が早まるかもしれません。

仮にAIビジネスが成功したとすればそれが先見の明があった投資家以外にも認知されることとなり、さらに株価は引き上げられるでしょう。

AIに限らずこういったことが繰り返されることで企業や国は成長していくのです。

そして株価は最高値を更新し続けていくのです。

結局は成功するかどうかであり、投資家は成功に賭けて、または成功を援助したいという想いで投資をします。

上がりすぎているからバブルだ、というのは少々短絡的すぎる考えではないでしょうか。

あくまでその経済アナリストの見解だということに留めるべきです。

これを踏まえて次項に続きます。

インデックス投資は高い安いを判断してはダメ

新NISAから新たに投資を始めようと考える方のほとんどがインデックス長期投資による資産形成が目的かと思われます。

年が明けてからS&P500やオルカンに連動するインデックス投資信託がこぞって買われたことが物語っていますね。

そして多くの方が積立投資を実行してくものと思われます。

そんなインデックス積立投資を行う人にとってやってはいけないのが「高いか安いかを判断すること」です。

今が高いや安いかが判断できないから積立投資によるドルコスト平均法を行うのであって、高いから今は買うなは新NISAをこれから始める方に対しては的外れな発言もいいところです。

ドルコスト平均法というのは、

定期的に一定金額を投資することで比較的高いときは少なく買って、安いときには多く買うことができるという手法だよ。

積立設定するだけなので人間が高い安いを判断せずに実行できるところがポイントだね。

仮に今は高いと判断して投資を控えたとします。

ではいつ投資を開始すればよいのでしょうか?

株価が下落してから?ではいつ株価は下落するのでしょう?

そんなことを考えているうちに株価は上がり続け、結局上昇相場に乗れなかったという悲しい結果になる可能性もあります。

現に1ドル150円近辺の円安が騒ぎ立てられてから「今は円安だから外国資産は買い控えよう」という発信も増えていましたが、

そこから1年以上経った今でも1ドル150円近辺のままです。

その間に米国株価は過去最高値を更新し続け強気相場に突入しているという判断もあるくらいです。

円高に振れることを恐れて投資を行わなかった人は今の株価上昇の恩恵を得ることはできませんでした。

インデックス投資の基本理念として、

株価がどう動くかは分からないけど長期的に見れば株価は右肩上がりであること可能性が高いことが分かっている。なら長期的に見れば今投資したものが値上がっている可能性が高い。

為替がどう動くかは分からないけど円安になったり円高になったりを繰り返すなら長期的に積み立てを行えばドルコスト平均法を実行可能。

ということがあります。

(文言は私が考えたので語弊はありそうですが)

要は今高い安いを判断する必要がない投資手法だということです。

もっと言うと今高い安いを判断すべきではない投資手法。

さらに言い換えれば今高い安いを判断できない人がやる投資手法です。

安いと判断して年初に一括投資をしたものが実はさらに下落する途中だったり、

高いと判断して投資を控えたが実は上昇相場のまだまだ途中だったり・・・

高いと判断した後に下落したはいいものの、この下落は底をついたのかまだまだ下落する途中なのか判断できないままでいたら結局底をついて急回復したり・・・

そんなことをするなら毎月一定金額を投資しておいてドルコスト平均法を実行できていた方がよいですね。

確かに的確に高い安いを予測して一括投資や買い控えを行える人と比べると勝てないですが、それが難しいからインデックス積立投資という手法が存在し、

それができないから我々はインデックス投資を選択するのです。

今は高いからやるななどと新NISAから投資を始めようとする人を惑わすような発言は辞めてもらいたい。

老後資金や生活費こそ新NISA

新NISAは旧NISAから拡充され非課税期間の無期限化、非課税枠の拡充がなされています。

非課税枠は一人当たり生涯1800万円あり、人生をささえるほどの金額を形成できる枠が用意されました。

そして非課税期間は無期限なので長期投資を行うことができ、短期的に株価が変動はすれど長期的に右肩上がりであることを期待するインデックス投資にとって相性が良いです。

ハイリスク・ハイリターンの株式だけでは短期的な値動きに心が耐えられないという人であってもバランス型ファンドや債券ファンドを織り交ぜることでリスクを抑えることが可能です。

森永卓郎氏の債券そのものを買えないというのは生債券のことで、債券そのものの利回りを得ようという考え方で発言しているものと推測します。

投資全体のリスクを抑えるといった意味では債券ファンドを活用できるので、新NISAは無理なく長期的に資産形成ができる環境であるということができます。

老後資金形成には他にiDeCoなどの確定拠出年金制度がありますが、そちらは毎月の拠出限度額が決まっていることと老後までに引き出せないという制約があるため、

ライフステージやスタイルにフレキシブルに対応できかつ運用益非課税である新NISAはぜひ活用してほしいと思います。

そもそも新NISAやインデックス投資を理解していない

この記事を見る限りでそもそも森永卓郎氏は新NISAやインデックス長期投資という概念を理解していない節があります。

ギャンブルをするなら良いと言っていますが新NISAは一旦商品を売却するとその枠(簿価)が復活するのは翌年になります。

年間投資枠が360万円と決まっているので、仮に360万円分を買ってその年中に売却すると来年にならないとNISA枠で売買ができなくなるのです。

ギャンブルを一回すると枠が少なくなりますから活用方法としてはあまり適しているとは思いません。

しかも新NISAは投資商品が絞られた積立投資枠に120万円割かれますから、ギャンブルができるような枠は成長投資枠の240万円に限られます。

その中でやるならどうぞやってください、なのですが、

それをやろうと思う人はこれから新NISAを活用していこうと思う人の中にどれだけいることか。

恐らくS&P500やオルカンで長期投資を行おうという人が多数であるのではないでしょうか?

少なくとも全国民に発信する者としては適切な発言ではありませんね。

またインデックス投資の長期積立という概念も理解できていない可能性も高いです。

理解できているなら単純に高い安いを判断させるような発言は出てこないはずです。

仮に高い安いで表現するなら長期的に右肩上がりを信じるなら今が一番安いはずです。

安くなるのを待つような行動はインデックス投資の理念から外れます。

むしろ経済的合理性からすれば新NISAは年初一括投資が合理的です。だって今が一番安いんですから。

関連記事↓↓

それが怖くて投資を続けられないくらいなら分割投資を行う、という考え方です。

インデックス長期投資は続けることが一番大事。

ただもし高い安いを判断できると自信がある方はいれば止めはしません。もしかしたら他の一般投資家をアウトパフォームする成績を残せるかもしれません。

しかしその自信がある人はインデックス投資などせずに個別株投資を行ったほうが良いとは思いますけどね。

陥りがちなだけにこの発言は危険です

投資を始めて間もない方がよく陥りがちなのは、

毎月積立投資投資を行うよりも、安いときに買って高く売れば一番儲かるのでは?と考えてしまうことです。

ホントにその通りなのですが、

それができれば苦労はしねぇ!

なのですよね。

だからこそドルコスト平均法やインデックス長期積立投資が確立されて広く支持されているのです。

前の日より下がったから追加で〇〇万円投入しよう、という行動を繰り返すのはリターンを下げる要因になりえます。

過去に私もやってしまいました・・・その後に世界同時株安が来たのですけどね。

何もなくてもあるあるなのに、経済的アナリストが発言してしまえば悩んでる方の実行に手助けをしてしまいかねません。

一度は成功するかもしれませんがそれを繰り返すことができるかは分かりません。

「高いから買い控えしたけどドンドン上がっていく。いつ買えばいいんだ~~~!!」

というように、せっかく新NISAという権利があるのに機会損失になる可能性もあります。

皆が一度は経験して学ぶことかもしれませんが、今回の投資アナリストの発言としては不適切であると思うので皆様もお気をつけください。

とはいえ株の売買で多額の財産を築く人もいるので、最後は自分で判断して行動を決めて下さい。

皆様の検討を祈っています。

※このブログは森永卓郎氏の人間性や、発言を信じて投資を行う人を否定するものではありません。

あくまで記事を読んだ私から新NISAでインデックス投資を行う人に対してのアドバイスに留まりますので、ご承知おきください。

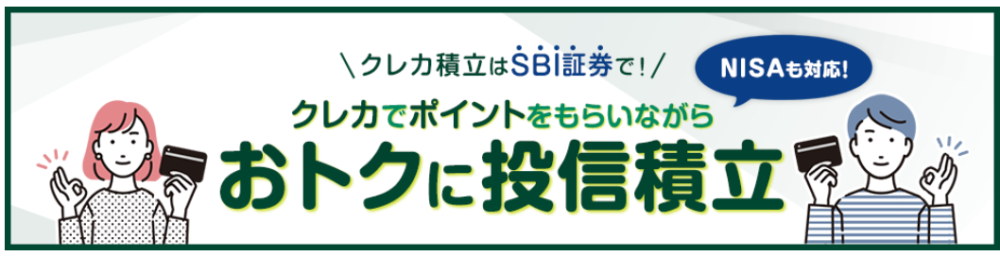

投資を開始するならこの証券会社で!!

NISAで資産形成するためには証券口座の開設が不可欠です。

証券口座がなければNISA口座を開設できないからです。まずは証券口座を開設しましょう。

殆どの証券会社が、NISA口座も同時に開設できるはずです。

選ぶ証券口座によっては選べる投資商品や手数料が変わってきたり、各社投資をし易い独自のシステムやお得なポイント制度を整備しています。

それらは投資リターンに結び付くため、証券口座選びは重要です。

ここから私が実際に活用している証券会社から推奨できる2社を紹介しちゃいます!

ネット最大手 “SBI証券”

●SBI証券とは

SBI証券は、1999年にインターネット取引サービスを開始した日本におけるインターネット証券の先駆けです。

常に「業界最高水準のサービス」の実現に努めており、SBIグループ※1は、国内初の証券口座開設数1,000万突破!

※1.SBIグループとはSBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOを指します。

長期的に投資するには信頼できる証券口座で行いたい!!

SBI証券はネット証券では老舗中の老舗。あらゆる方に選ばれている実績があります。

SBI証券の口座開設をしたい方はこちら↓↓

●SBI証券の特徴

1. 国内株式個人取引シェアNo.1!※2

国内株式個人取引シェアは「どれだけ取引に利用されたか」の数値です。

毎度多くのユーザーに利用されています。

2. 業界屈指の格安手数料No.1!※3

定額プランなら、1日の取引合計額300万円※4まで取引手数料\0!

3. 取扱投資信託の本数 2,600本超、しかも買付手数料「無料」!

募集中のファンド・外貨建MMFを含む(2023年5月現在)

4. クレカ積立の利用で積立金額の最大5%のポイントが貯まる、使える♪

しかもNISAでも利用可能!

業界大手だからこその強みの数々だね

※2.2023年3月期上半期(2022年4月〜2022年9月)の委託個人売買代金シェアです。SBIの数値は、SBIネオトレード証券の数値を含みます。

(出所: 東証統計資料、 各社WEBサイトの公表資料より当社集計、各社委託個人 (信用) 売買代金÷株式委

託個人 (信用) 売買代金 (二市場 1,2部等) + ETF/REIT売買代金} にて算出)

※3.比較対象範囲は、 口座開設数上位のネット証券5社 (SB証券、 auカブコム証券、 松井証券、 マネックス証券、

楽天証券 (カナ順) ) です。 (2022/12/16時点各社公表資料等よりSB証券調べ)

※4.現物取引・信用取引(制度・一般)の合計

クレカ積立ポイント

インデックス投資を実践中の私のいちおしポイントは、

まずは何と言ってもクレジットカード積立によるポイント還元です!!

クレジットカードを投資信託積立に使うことで最大5%までポイント還元率を受けれるのがSBI証券のクレカ積立の大きな特徴となります。

貯まったポイントは投資信託の買い付けにも使用できるので、実質利回り5%アップとなります。

年会費無料のクレジットカードでも積立金額の1%のポイント還元が可能なので、年会費を払いたくない方も漏れなくクレカ積立によるポイントをもらえます。

投信マイレージ

SBI証券は投資信託買い付け時だけではなく、保有時にもポイントが付与される投信マイレージという制度があります。

投資信託の種類に応じて付与率は変わりますが、手数料が格安な投資信託にもその手数料をカバーできる分だけの投信マイレージが適用されます。

保有額が大きくなれば毎月馬鹿にならないポイントを獲得することが可能です。

実例として私のポイント獲得履歴を公開しちゃいます!

年会費無料の三井住友ゴールドVISA(NL)で毎月5万円を積立てた分のポイント還元1%(500ポイント)と、

なんと毎月1000ポイント近くの投信マイレージを獲得しています!

毎月1500円相当近くのポイントを投信買い付けと保有をするだけで貰えています。

投資信託を買って積み立てておくだけでまとまった金額が振り込まれる感覚です。

もちろんこのポイントはクレカ積立と同種のポイントとなりますので投資信託の買い付けに使用が可能です。

信頼と実績のある環境でお得に資産形成が継続できるのがSBI証券です。

クレカ積立ポイント重視”マネックス証券”

マネックス証券はSBI証券と比べてしまうとユーザー数は少ないのですが、それでも有名ネット証券を挙げるとすれば必ず名前が挙がるほどの大手証券会社です。

私が推奨する理由としては年会費無料クレカによる投信積立でのポイント還元が主要ネット証券で最大の1.1%であることにあります!!

※SBI証券は年会費無料クレカでは最大1.0%

またマネックス証券にも投信保有ポイント制度がありSBI証券にも見劣りしないサービスを展開中です。

むしろクレカ積立ポイントにおいては一歩先を行っています!

各社毎月のクレカ積立額には上限があるため、SBI証券とマネックス証券の二つを開設していずれでもクレカ積立を行えばさらにポイント獲得が加速します!

証券口座はポイント還元率で選ぶ時代!!どうせやるならお得に、ですよ!