記事執筆時点で資産を集計したところ準富裕層に到達したことを確認したため、

30代前半の会社員である私が、

どれくらい投資していてどれくらい利益を出しているのか?

つまりどれくらい投資の力を借りて準富裕層に到達したのかを公開したいと思います。

準富裕層になるにはどのくらい投資利益を出せばよいのかが分かります

準富裕層とは、野村総合研究所の定義によると純金融資産5000万円以上1億円未満の世帯のことを指します。

【PR】スキマ時間で収入の柱を作る投資講座

★スマホ&倍速で視聴可能!

>>バフェッサ無料投資講座で学ぶ

無料講座に登録しても、有料会員の登録は別にあるので安心して気軽に動画を受け取ってね!

倍速で視聴可能です!

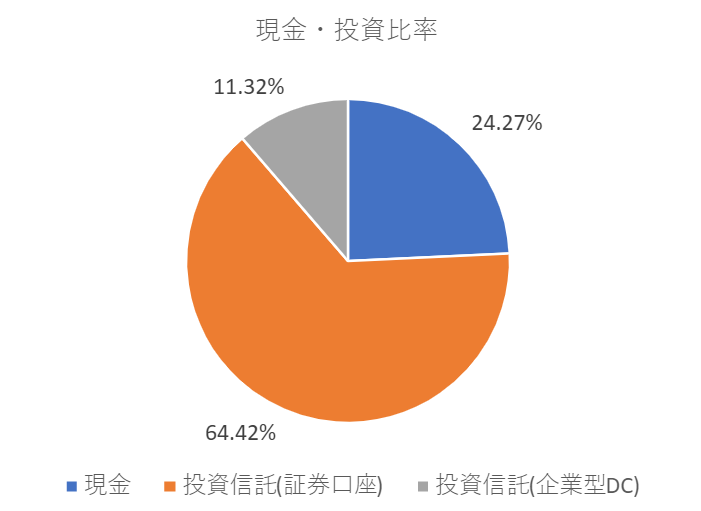

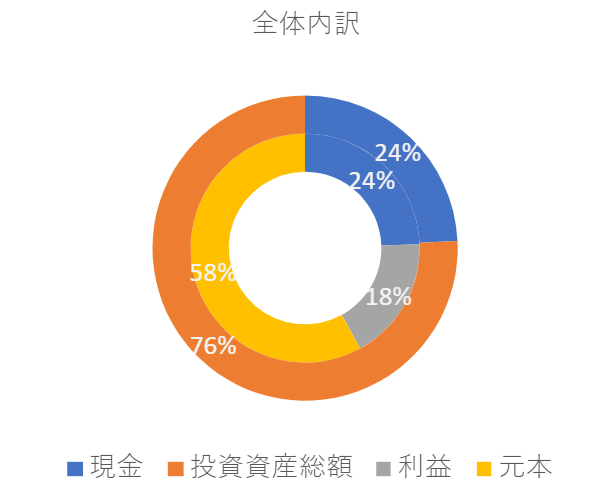

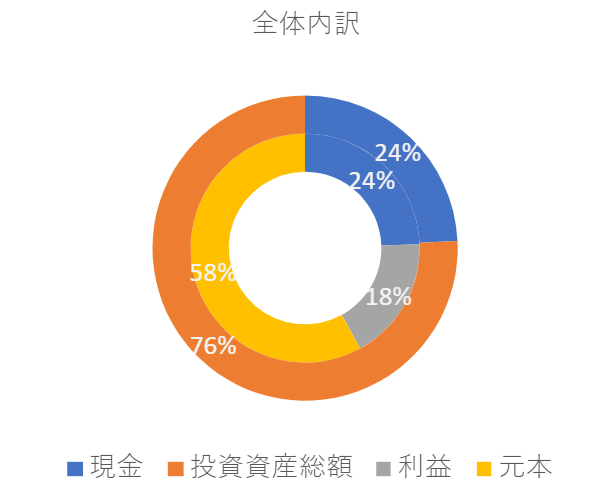

準富裕層の現金と投資比率

資産公開で使用しているグラフのフォーマットを借用してきました。

現金比率は24.27%と全体に占める1/4以下となっています。

準富裕層到達時点を5000万円ちょうどとすると、1214.5万円を現金で保有していることになります。

なお詳細な最新の資産残高は下記で毎月公開しているため参照してみて下さい。

対して投資は全て投資信託で保有で、確定拠出年金の企業型DCと合わせると75.73%を占めます。

同じく準富裕層到達時点を5000万円ちょうどとすると、3786.5万円を投資していることになります。

私はFIRE(Financial Independence, Retire Early)を目指しているため、できるだけ投資に多く回すことを心がけています。

多くの日本人に対して投資比率が多いものと思われます。

なお私の家庭は準富裕層達成時点でDINKs家庭となります。

どのような暮らしをしているかは下記記事を参照ください。

ブログタイトルのように都内在住です。

投資手法はインデックス投資オンリー

75.73%を占める投資資金は全てインデックス投資です。

全世界に長期投資を行うことで着実に資産を増やしていこうとするスタイルです。

どのような商品を購入しているかは下記記事を参照ください。

多くの方が購入しているオルカンやS&P500に連動する投資信託は購入せず、比較的保守的な商品で構成しています。

それでも準富裕層になれるということは参考になると思います。

私は会社員ということで、投資にあまり時間を割くことはできません。

そのため短期的な(数十年単位ではない)売買を繰り返す個別株投資やFXや仮装通貨、頻繁に管理が必要な不動産投資は実施していません。

インデックス投資は年平均利回り3~7%を目指す投資手法であり、一攫千金を狙わない堅実な投資手法と言えます。

利回り7%でも資産が2倍になるには10年間かかります

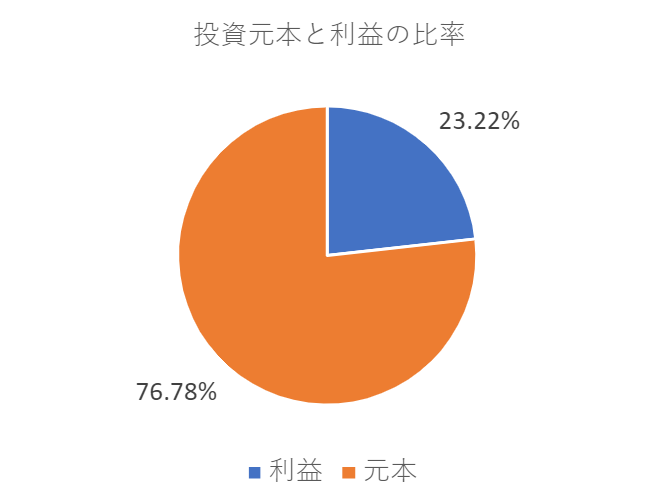

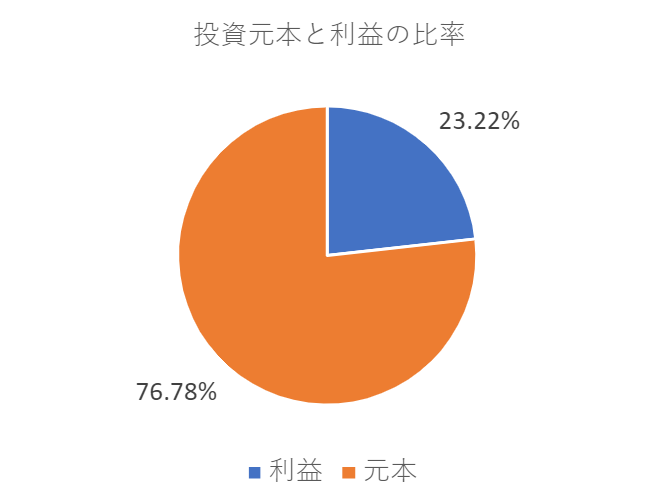

投資元本が支配的

準富裕層に達した世帯はどのくらい投資で儲けているのかは気になるところです。

紹介したインデックス投資によって得られた利益率は23.22%でした。

過去売却分の利益も利益率に加えています。

想定したより多かったでしょうか?少なかったでしょうか?

まだ資産形成に真剣に取り組む前の以前の私の感覚からすれば、

投資をしながら5000万円を形成したと聞けば、

半分はいかなくてもだいたい2000万円(40%)くらいは投資で儲けたのかな~

なんて思っていたと思います。

しかしいざ達成した結果はおよそ900万円くらいの投資利益です。

個人的には5000万円に対して投資利益が占める割合は少ないと感じます。

30代で準富裕層に到達するには入金力が重要

資産がまだ少ない人にとって5000万円もの資産を形成するためには投資で多くを儲けなければならないと思う人もいるでしょう。

しかしながら今回投資利益率を公開した通り逆に支配的ではないということが分かると思います。

1000万円を5000万円に増やすような投資は必要がないわけです。

ではどうやって5000万円を形成して準富裕層に到達したかと言うと、

メインは入金力を高めたことです。

入金力という言葉は投資に多くお金を回せる力という意味で使用していますが、

そこに秘められる意味はもっと深いです。

投資は余剰資金で行うことが鉄則とされていますから、投資以外で十分に生活できる資金を確保する必要があります。

私のような会社員ならなおさら毎月の給料の中で多くの資金を投資するための工夫が必要となります。

そのためには家計の健全化、節約・倹約を徹底的に行うことが重要になってきます。

- 生活費は毎月の予算をしっかり数値化し定期的にモニタする

- 自炊メインにし外食は最小限にする

- 不必要な保険は解約する

- 通信費などの固定費は必要十分に抑える

- ふるさと納税を活用する

- 欲しいと思ったものは必要なものなのか単に欲しいだけなのか考える

貯金のためにかなり切り詰めた生活をしているんじゃないの?お金だけ貯めて今の生活を犠牲にしているのでは?

多少スーパーで買う食材を当日安いものに限定したり、むやみやたらに服を買わないといった欲望に逆らう行動をしたりしますが、

趣味のキャンプやツーリングも定期的に行って楽しんでいますし、

妻とは記念日にいつもより贅沢な外食をすると決めていますし、友人と飲みに行ったりも普通にします。

それでも私個人だけで言うと手取りの75%を毎月投資に入金できています。

なおボーナスにはほとんど手を付けません。(手を付けなくて済む家計を構築している)

誰しもが生活満足度をできるだけ下げずにコストを下げられる良い落としどころがあるはずなのです。

それをどれだけ追求できるかが資産形成を長く続けられるかが鍵になります。

スウィートスポットみたいのがある

あまりお金を使わないことに偏った生活はいつかどこかで不満が爆発します。

共同生活をしている家庭ならなおさらです。

結局収入が多いだけじゃないの?誰でも30代で準富裕層になれると誤解するような感じ出すな!

どの程度の収入が多いかの感覚は人それぞれですが、事実として私は夫婦とも働きの世帯年収1000万円はあるとお考え下さい。

年収500万円の二人であれば1000万円ですね。

※ちなみに日本人の平均年収は440万円程度のようです。

そして入金力を高めるという言葉には収入をアップさせるという意味も含まれていますので、

もし準富裕層を達成するために収入が心もとないという方がいらっしゃれば、収入自体をアップさせることも考えていきましょう。

準富裕層なら投資で増やすよりも収入アップがダイレクトに効果的です。

アッパーマス層から準富裕層までの期間

私が純金融資産3000万円のアッパーマス層を達成した日は今からちょうど2年前の同月でした。

当時も妻と結婚し共同生活を行っているため生活が大きく変わったという訳ではありません。

アッパーマス層から同じことを着々と、粛々と継続した結果の準富裕層到達です。

気を緩めず入金力を最大化し投資を継続していました。

その間にコロナショックからの回復相場や、米国株の好調な相場に居合わせたことが準富裕層到達までの期間を早めてくれたと思っています。

総資産に対する割合が小さいとはいえ、およそ900万円の利益がなければ到達はもう数年後だったでしょう。

今後投資利益は拡大していく

準富裕層到達時点で投資利益は全資産に対して18%程しかありませんが、今後すでに投資へ入金した資金は膨れ上がっていくことが期待できます。

インデックス投資は長期で持てば持つほどに複利効果で増えていく可能性が高いのです。

今は元本が支配的ですが、貯金ではなく投資へ入金していることで資産を拡大する速度は上がっていきます。

投資の力を借りれば3000万円から5000万円を作るよりも、5000万円から7000万円を作る方が同じ+2000万円でも早く達成できます。

絶対値的な投資の増え方が大きくなっていくからですね。

投資元本をコツコツ積み上げた成果は今後力を増していくでしょう。

私にとって準富裕層は一つの区切りではありますが通過点に過ぎません。

FIRE目標まで気を緩めずに積み上げていきます。

本ブログでは毎月資産公開を行っていますので応援をしていただけると幸いです。

準富裕層を目指すみなさまの資産形成を、私も応援しています。

投資を開始するならこの証券会社で!!

大きな資産を形成するためには証券口座の開設が不可欠です。

選ぶ証券口座によっては選べる投資商品や手数料が変わってきたり、各社投資をし易い独自のシステムやお得なポイント制度を整備しています。

それらは投資リターンに結び付くため、証券口座選びは重要です。

ここから私が実際に活用している証券会社から推奨できる2社を紹介しちゃいます!

ネット最大手 “SBI証券”

●SBI証券とは

SBI証券は、1999年にインターネット取引サービスを開始した日本におけるインターネット証券の先駆けです。

常に「業界最高水準のサービス」の実現に努めており、SBIグループ※1は、国内初の証券口座開設数1,000万突破!

※1.SBIグループとはSBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOを指します。

長期的に投資するには信頼できる証券口座で行いたい!!

SBI証券はネット証券では老舗中の老舗。あらゆる方に選ばれている実績があります。

SBI証券の口座開設をしたい方はこちら↓↓

●SBI証券の特徴

1. 国内株式個人取引シェアNo.1!※2

国内株式個人取引シェアは「どれだけ取引に利用されたか」の数値です。

毎度多くのユーザーに利用されています。

2. 業界屈指の格安手数料No.1!※3

定額プランなら、1日の取引合計額300万円※4まで取引手数料\0!

3. 取扱投資信託の本数 2,600本超、しかも買付手数料「無料」!

募集中のファンド・外貨建MMFを含む(2023年5月現在)

4. クレカ積立の利用で積立金額の最大5%のポイントが貯まる、使える♪

しかもNISAでも利用可能!

業界大手だからこその強みの数々だね

※2.2023年3月期上半期(2022年4月〜2022年9月)の委託個人売買代金シェアです。SBIの数値は、SBIネオトレード証券の数値を含みます。

(出所: 東証統計資料、 各社WEBサイトの公表資料より当社集計、各社委託個人 (信用) 売買代金÷株式委

託個人 (信用) 売買代金 (二市場 1,2部等) + ETF/REIT売買代金} にて算出)

※3.比較対象範囲は、 口座開設数上位のネット証券5社 (SB証券、 auカブコム証券、 松井証券、 マネックス証券、

楽天証券 (カナ順) ) です。 (2022/12/16時点各社公表資料等よりSB証券調べ)

※4.現物取引・信用取引(制度・一般)の合計

クレカ積立ポイント

インデックス投資を実践中の私のいちおしポイントは、

まずは何と言ってもクレジットカード積立によるポイント還元です!!

クレジットカードを投資信託積立に使うことで最大5%までポイント還元率を受けれるのがSBI証券のクレカ積立の大きな特徴となります。

貯まったポイントは投資信託の買い付けにも使用できるので、実質利回り5%アップとなります。

年会費無料のクレジットカードでも積立金額の1%のポイント還元が可能なので、年会費を払いたくない方も漏れなくクレカ積立によるポイントをもらえます。

投信マイレージ

SBI証券は投資信託買い付け時だけではなく、保有時にもポイントが付与される投信マイレージという制度があります。

投資信託の種類に応じて付与率は変わりますが、手数料が格安な投資信託にもその手数料をカバーできる分だけの投信マイレージが適用されます。

保有額が大きくなれば毎月馬鹿にならないポイントを獲得することが可能です。

実例として私のポイント獲得履歴を公開しちゃいます!

年会費無料の三井住友ゴールドVISA(NL)で毎月5万円を積立てた分のポイント還元1%(500ポイント)と、

なんと毎月1000ポイント近くの投信マイレージを獲得しています!

毎月1500円相当近くのポイントを投信買い付けと保有をするだけで貰えています。

投資信託を買って積み立てておくだけでまとまった金額が振り込まれる感覚です。

もちろんこのポイントはクレカ積立と同種のポイントとなりますので投資信託の買い付けに使用が可能です。

信頼と実績のある環境でお得に資産形成が継続できるのがSBI証券です。

クレカ積立ポイント重視”マネックス証券”

マネックス証券はSBI証券と比べてしまうとユーザー数は少ないのですが、それでも有名ネット証券を挙げるとすれば必ず名前が挙がるほどの大手証券会社です。

私が推奨する理由としては年会費無料クレカによる投信積立でのポイント還元が主要ネット証券で最大の1.1%であることにあります!!

※SBI証券は年会費無料クレカでは最大1.0%

またマネックス証券にも投信保有ポイント制度がありSBI証券にも見劣りしないサービスを展開中です。

むしろクレカ積立ポイントにおいては一歩先を行っています!

各社毎月のクレカ積立額には上限があるため、SBI証券とマネックス証券の二つを開設していずれでもクレカ積立を行えばさらにポイント獲得が加速します!

証券口座はポイント還元率で選ぶ時代!!どうせやるならお得に、ですよ!